任意整理とは?

任意整理とは、弁護士や司法書士などが間に入り、貸金業者などと借金額や返済方法について交渉し、借金の将来利息をカットすることで、返済総額を減らして元金だけを3~5年で返済することを指します。

過払い金(払いすぎた利息)が発生していれば、元金も減額できる可能性があります。

「債務整理とは違うの?」とお思いの方もいるかもしれませんが、任意整理は債務整理の一種です。

債務整理のなかで最も簡単で利用者も多い手続き

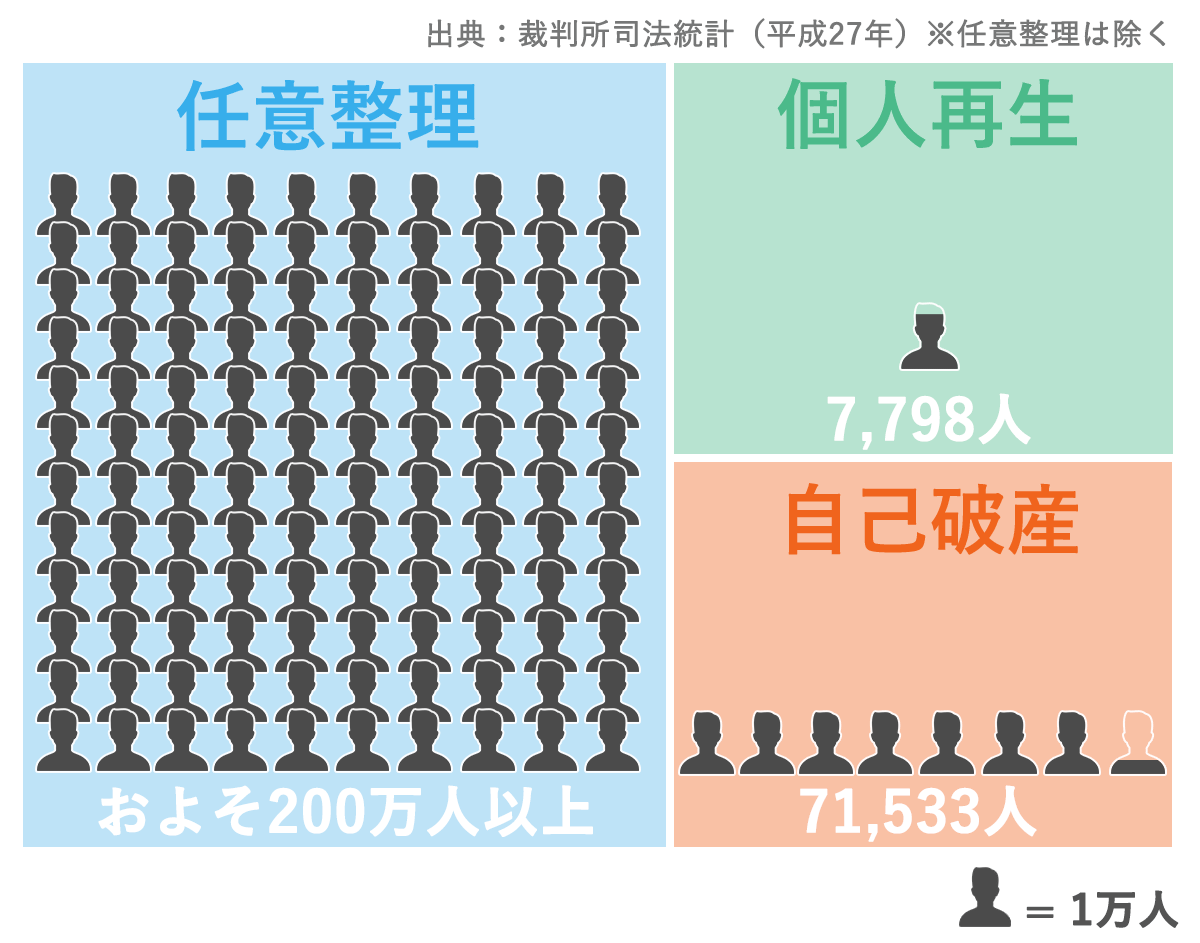

「債務整理」には、「任意整理」のほかに「個人再生」「自己破産」があります。

3つの債務整理の中でも、任意整理はかかる費用や手間も最も少ないといわれているため、多くの人は任意整理を選択しています。

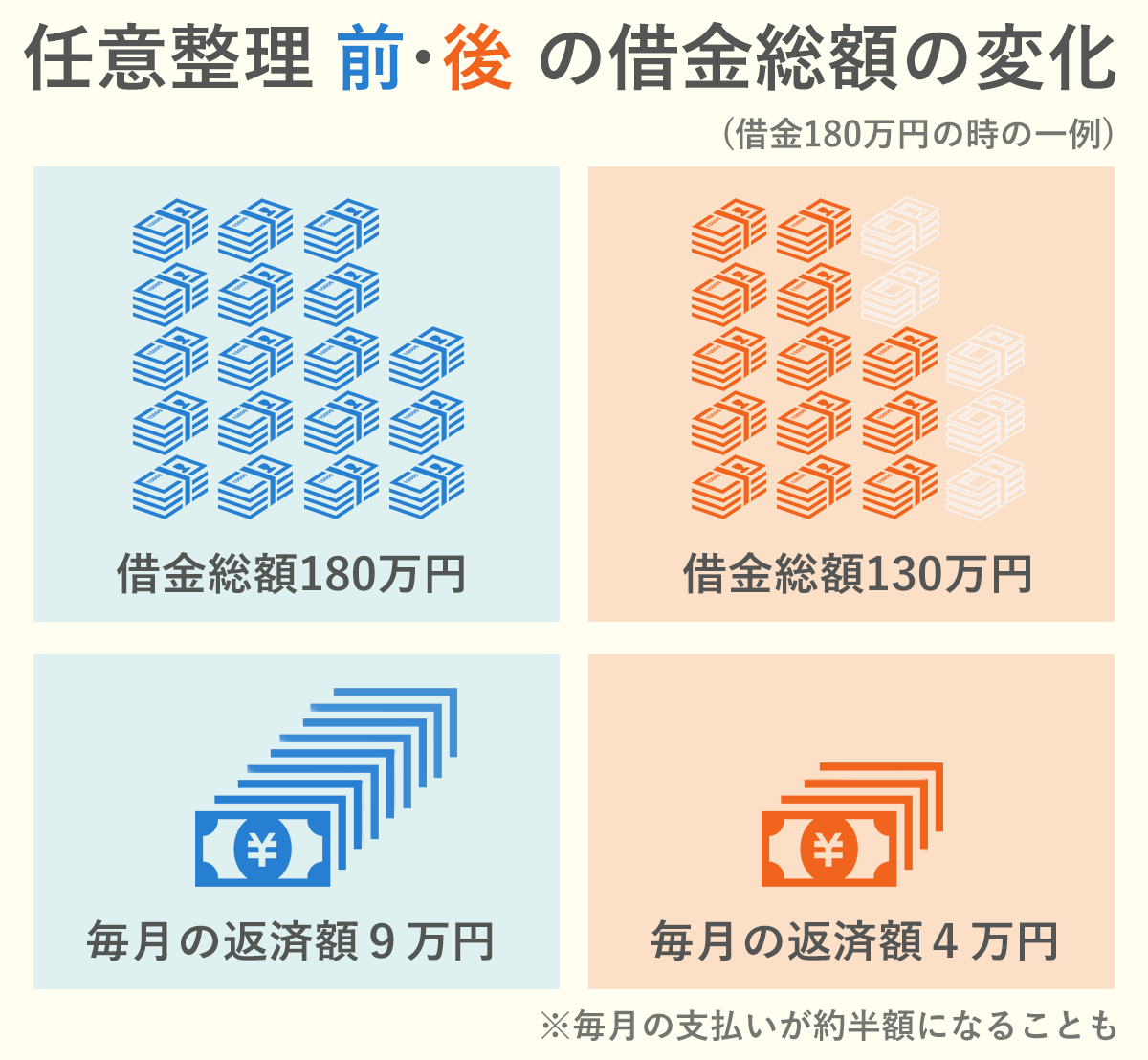

借金の返済がラクになる

任意整理は「将来利息のカット」によって借金を減額し、減額された元金のみを3〜5年かけて返済していくという交渉をします。

借金の返済がなかなか終わらないのは、利息の返済に追われる状態に陥っているからです。

利息の支払いに追われ元金が減らない一例

元金100万円(年利15%)にかかる利息額

100万円×15%÷365日×30日

=約12,328円(1ヶ月あたり)

となります。この場合、3万円を返済したとしても元金は17,672円しか減りません。

しかもこのペースで返済を続けると、完済まで79ヶ月かかり、利息総額は約30万円かかる計算になります。

任意整理によって利息をカットすれば、返済した分だけ元金が減るため、約33ヶ月で完済できるペースになります。

裁判所が関与しないため債権者との交渉力が必要

任意整理は、裁判所が関与しないため手続きにそれほど手間がかからず、デメリットも少ないといえます。

ただし債権者との交渉により借金の総額と月々の返済額が決まるので、交渉力がとても重要になります。そのため経験豊富な弁護士や司法書士に依頼するのも一つの方法です。

任意整理をするとどうなる?〜メリットとデメリット〜

任意整理は借金返済の負担を軽くできるという可能性があります。

しかし任意整理はメリットだけではなく、デメリットがあることも事実です。

任意整理を選択した場合の具体的なメリット・デメリットや、どのくらい借金が減るのかについてご説明します。

任意整理のメリットは4つ

1.将来利息や遅延損害金をカットし、借金の返済総額が減る可能性もある

先ほども少しお話ししましたが、任意整理の一番のメリットは将来利息や遅延損害金をカットできる可能性がある点です。

消費者金融の金利は、年利15〜18%の場合があります。仮に100万円を年利15%で借り入れて3年間かけて返済すると、利息額は約25万円にも上ります。

この利息をカットすることができれば借金そのものを減額するわけではありませんが、返済総額は減ります。

同時に任意整理では遅延損害金の支払いもカットできる可能性があります。

遅延損害金は、期日までに借金を返済できなかった場合の損害賠償金です。消費者金融の場合、およそ年20%の利息が加算されます。

たとえば元金が100万円で3ヶ月間(90日)滞納した場合

100万円×20%÷365(日)×90(日間)=約49,315円

もの遅延損害金がかかります。

利息や遅延損害金の支払いが免除されることで、借金の総額が減ることもあるのです。

任意整理では将来利息以外もカットできる?

任意整理は将来の利息カットを交渉しますが、元金も減額することはできないのでしょうか?これまで払った利息分の減額や、遅延損害金も減額できるのでしょうか?任意整理をして将来の利息などがカットされると、その後の

2.借金総額(元金)が減額できる可能性もある

長い間消費者金融などから借金をしている場合、法で定められた上限を超える利息(グレーゾーン金利)を払っている可能性があります。

任意整理の手続きで弁護士や司法書士は、過払い金が発生していないかを確認します。もし過払い金が発生していた場合は元金自体を減額できる可能性があります。

※ただし、2010年以降は消費者金融なども法の上限を超えるような利息を請求しなくなりました。したがって任意整理で過払い金請求が行われるのは2010年より前から借金を続けていた場合に限られます。

3.3~5年で借金が返せる見通しが立つ

任意整理では、原則的に借金の元金だけを3年間(36回)の分割払いにより支払う交渉です。金額や業者によっては3年以上の分割に応じてもらえることもあります。

したがって任意整理の手続きで決まった返済額の支払いを続けていけば、返済の見通しが立つといえます。

4.貸金業者からの督促や一括請求が止まる

任意整理の手続きを弁護士や司法書士に依頼すると、「受任通知」という書面を借り入れ先に送付します

受任通知はが届くと、貸金業者は直接本人に対して請求ができないため、督促が止まります。

任意整理のデメリットは1つ

信用情報機関に事故情報が5年残る

任意整理をすると原則として約5年間、信用情報機関に事故記録として登録されます。いわゆるブラックリスト状態です。

「信用情報」とはクレジットカードやローンの契約内容や利用状況に関する情報を指し、「信用情報機関」は信用情報を保管・管理している機関です。

そのため、信用情報に記録されると、クレジットカードや各種ローンの審査には通りません。

日本には信用情報機関が3つあり、銀行や消費者金融、カード会社はそのいずれかに加盟しています。

| 信用情報機関の名称 |

加盟している主な金融機関 |

| CIC(株式会社シー・アイ・シー) |

信販会社/クレジットカード会社 |

| JICC(株式会社 日本信用情報機構) |

消費者金融/クレジットカード会社 |

| KSC(全国銀行個人信用情報センター) |

銀行 |

3つの機関はネットワークで繋がっていて、それぞれ事故情報を提供・共有しています。

そのため、1つの金融機関でトラブルを起こしてしまうと、どの金融機関の審査も基本的には通らなくなってしまうのです。

以下の記事で「信用情報」や「ブラックリスト」について詳しく説明しています。

ブラックリストの登録期間はいつまで?

「借金を延滞してブラックリストに載ったら、いつまで記載されてしまうの?」ブラックリストの登録期間は信用機関によって異なりますが、最低5年がほとんどです。ですが、そのまま借金を滞納して登録期間が過ぎるのを待

「任意整理をすると一生クレジットカードが持てない」とお思いの方もいるようですが、どの機関も任意整理の事故情報の保管期間は約5年程度です。

そのため、任意整理をして5年経てば、またクレジットカードを発行できる可能性はあります。

では、この信用情報に事故情報が残ることで、生活にどんな支障があるのか、次の見出しでさらに詳しくお話ししていきましょう。

任意整理後、生活にどのような影響がある?

信用情報機関に事故情報が載ると、原則として借金にまつわるものには影響が生じます。しかし、それ以外に大きな影響はありません。

では、いわゆるブラックリスト状態となった場合、実生活にはどのような影響があるのでしょうか。考えられる7つの生活シーンについて、どんな影響が生じるのか詳しくご紹介します。

また、多くの場合で影響を回避する手段が残されていますので、あわせてお話ししていきますね。

ローンやキャッシングを利用できない

ブラックリストに掲載されている間は、新規のローンやキャッシングの利用ができません。

たとえば新しく自動車を購入する際、ローンが組めません。また、車検ローンやリースについても同様に利用不可となります。家族(両親や配偶者など)の名義で購入するといった何らかの対処をするか、一括払いでの購入を検討する必要があります。

ちなみに「ブラックリスト期間中でもお金を貸します」と勧誘するのは、違法なヤミ金融業者の可能性があります。

ブラックリスト期間内にどうしても当面の費用が必要になった場合は「生活困窮者自立支援制度」などの利用を検討しましょう。

クレジットカードを利用できない

ブラックリスト入りしている間は新規のクレジットカード発行もできません。

また、現在利用中のカードがある場合も、カード更新時に利用者の信用情報をチェックする途上与信により多くの場合で利用停止となります。

ただしキャッシュレスでの決済方法はほかにもあります。

- デビットカード

- 家族カード

- スマホ決済(LINE Pay、PayPayなど)

上記は、クレジットカードのようにキャッシングやリボ払いの機能はありませんが、いずれも審査不要で利用できます。作っておくと便利です。

まれに賃貸住宅の審査に通らないケースがある

賃貸住宅への入居については、基本的に影響がありません。

ただし、家賃保証会社が信販会社など金融機関の場合は注意が必要です。

信用情報がチェックされる可能性があり、ブラックリスト入りしていると入居審査に通らないケースがあります。家賃保証会社が入らない物件なら、影響はありません。

賃貸物件を調べるときは、保証会社がついているのかチェックしてから検討しましょう。

スマホ・携帯電話の分割払いができない

携帯電話の契約自体に、ブラックリストの影響はありません。

ただし、格安SIM会社の中には契約にクレジットカードが必要となるケースがあり、契約できる会社が制限されます。

また、端末本体を分割払いにした場合、審査される可能性があり、分割購入ができなくなります。そのため、一括での購入が必要です。

奨学金などの保証人になれない

ブラックリスト入りしていると、借金などの保証人にはなれません。

子どもの奨学金については、ほかの家族を保証人にするか、保証人を立てずに日本学生支援機構の「機関保証制度」の利用を検討しましょう。

任意整理が借金の負担を軽減するものである以上、一定の影響は避けられません。

しかし、借金やクレジットカードの支払いを滞納し続けたり、多重債務に陥った場合なども、すでにブラックリストに登録されている可能性があります。

任意整理の体験談

では任意整理をするとどのくらい借金が減るのでしょうか?また体験者は実際にどんな生活を過ごしているのでしょうか?

ここでは当編集部が集めた任意整理の体験談の一部を紹介していきます。

【解決事例1】30代/男性/(職業:会社員)

任意整理が返済の負担を減らすだけでなく生活習慣を変えるきっかけに!

| ≪任意整理前≫ |

| 完済までに支払う利息を含めた借金総額 |

210万円 |

| 毎月の返済額 |

5万円 |

| ≪任意整理後≫ |

| 借金額(利息はゼロ) |

150万円 |

| 毎月の返済額 |

3万円 |

任意整理をして、クレジットカードは使えなくなりました。

しかし自分にとってはそれが幸いしたのです。元はといえば、ギャンブルで作った借金。クレジットカードを持っていたら、また以前のようにギャンブルざんまいの生活に舞い戻ってしまうだけでしたから。

任意整理をやってもう支払うしかないんだと覚悟を決められたので、逃げることも引き返すこともできません。でもそんな環境が私には必要だったんです。

任意整理によって、4年で完済という目標もでき、やり直せるという実感が生まれました。

【解決事例2】20代/男性/フリーター

返済の負担が減っただけでなく、督促の電話が止み平穏な毎日を取り戻せた

| ≪任意整理前≫ |

| 借金額 |

160万円 |

| 毎月の返済額 |

4万円 |

| ≪任意整理後≫ |

| 借金額 |

120万円 |

| 毎月の返済額 |

2万円 |

任意整理で月々の返済が以前の半分になり、フリーターの私でも、十分に返済できる金額になりました。

それだけでなく、弁護士さんからは「任意整理によって借入が当面できない。だからいざという時のために返済額を減らしてでも貯蓄できるようにすることが大切」と教えられました。

任意整理後の生活まで考えて、ケアしていただいたおかげで返済しながら貯金もできるようになりました。

任意整理と個人再生・自己破産の違い

任意整理のように借金問題を解決する手段である債務整理には、ほかに「個人再生」「自己破産」があります。

「個人再生」や「自己破産」であれば、任意整理とは異なる借金の減額が可能な場合もあります。一方でそのデメリットも多くなります。

この3つの債務整理の特徴とメリット、デメリットをまとめてみましたので、自分にとってどの手続きが適切なのかを検討する参考にしてください。

| <特徴> |

| 任意整理 |

貸金業者と弁護士・司法書士の交渉によって、利息をカットして月々の返済額を見直せる可能性がある。

裁判所を介さないことなどから、リスクやデメリットが少なく、最も利用者が多い。 |

| 個人再生 |

借金が5分の1程度に減額できるが、条件が厳しく手続きに6ヶ月かかる場合もある。 |

| 自己破産 |

すべての借金をゼロにすることができるが、自分の財産も一部失う。 |

メリット・デメリットの比較

|

任意整理 |

個人再生 |

自己破産 |

| 家 |

残せる

|

原則残せる

|

残せない

|

| 裁判所に行く必要 |

ない

|

あり

|

あり

|

| 借金の減額幅 |

原則利息のカットのみ

|

原則1/5まで減額

|

ゼロになる

|

| 保証人への迷惑 |

迷惑をかけない(※任意整理の対象から外す必要あり)(除外できる)

|

迷惑がかかる(返済義務が移行する)

|

迷惑がかかる(返済義務が移行する)

|

| 一部職業の制限 |

なし

|

なし

|

あり

|

| 手続きにかかる費用 |

目安:1業者につき5万円+減額報酬10%

|

目安:70万円

|

目安:70万円

|

| 手続きにかかる手間 |

専門家に依頼すればほとんど手続きの必要なし

|

裁判所への出廷などが必要

|

裁判所への出廷などが必要

|

| 家族や会社にバレる? |

バレる可能性は少ない

|

家族にはバレる可能性がある

|

家族にはほぼバレる

|

どの手続きを選択すべきかは借金額や収入によります。

任意整理の条件とは?

任意整理をするためにはクリアすべき条件があります。

しかし「借金が◯◯万円まで」「年収が◯◯万円」といったものではなく、ある程度の条件を満たせば、フリーターや主婦の方でも任意整理は可能です。

では任意整理ができる人、または任意整理をした方がよい人はどのような条件がいるのでしょうか。

1.元金を3~5年で返済できるだけの収入がある

任意整理した後、貸金業者などに借金を毎月確実に払っていかなければならないので、ある程度の収入は必要です。無職の人や生活保護を受けている人は難しいでしょう。

フリーターや主婦の人が任意整理をするのは難しいかもと思うかもしれませんが、パートやアルバイト収入、または家族の収入から支払いが見込めれば問題ありません。

2.返済する意思がある

3年~5年という返済期間中に途中で挫折しないためには、「必ず返済する」という強い意志が必要です。

任意整理を選択する条件としては「3年~5年で返済できるか」「返済する意思があるか」がポイントとなります。

手続きにかかる費用

任意整理に必要な費用は弁護士や司法書士にかかる費用です。

その相場は以下のとおりです。

| 内訳 |

料金(目安) |

| 着手金 |

(1債権者につき)2万円〜5万円 |

| 報奨金 |

(1債権者につき)2万円〜5万円 |

| 減額報酬 |

(借金額が減額できた場合のみ)減額分の10% |

とはいえ「すでに返済でいっぱいいっぱいなのに数万円のお金なんて用意できない」状態でどのようにその費用を用意するのでしょうか?

弁護士・司法書士事務所によっては分割払いに対応している事務所も数多くあります。今すぐ支払うお金がない場合でも相談してみましょう。

弁護士や司法書士に相談するときは、費用の金額だけでなく、支払い方法もしっかり話しておきましょう。

非公開: 債務整理にかかる費用の相場は?お金がなくても払える理由

「債務整理の費用がちゃんと払えるか不安…」「債務整理は分割払いや、費用を安くすることはできるの?」債務整理は弁護士に依頼したり、裁判所とのやりとりが発生する場合もあるため、一定の費用がかかります。「借金で

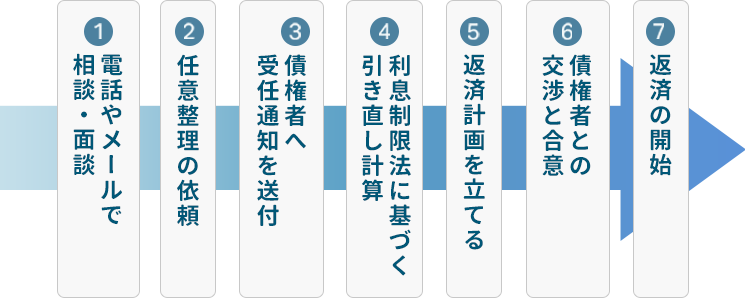

任意整理手続きの流れ

「任意整理をしようと思うけど、何から始めればいいかわからない」

任意整理はどのような手順で進めればいいのでしょうか。ここからは任意整理手続きの流れについて解説していきます。

任意整理の手続きにかかる期間は、3~6ヶ月程度が目安です。ただし債権者が交渉に応じてくれない場合もまれにあります。

弁護士や司法書士に依頼すれば、あなた自身が行う手続きはほとんどありません。手続き期間中でも日常生活に支障をきたすことはほぼないといっていいでしょう。

任意整理の流れ|依頼者がすることはあまりない

1.専門家に電話やメールで相談・面談

任意整理手続きで通常最初にすることは「弁護士・司法書士探し」です。インターネットや電話で専門家とコンタクトを取り、相談時には債権者数や借入金額、返済期間、毎月の返済額などの債務事情を説明します。

2.任意整理の依頼

弁護士・司法書士が決まったら、正式に委任契約をします。

専門家に依頼する際には、着手金が必要になります。1債権者につき2万~5万円程度が目安です。分割払い可能な事務所もありますので、気軽に尋ねてみましょう。

専門家と委任契約を結べば和解成立までの作業は専門家が行います。あなた自身が行う手続きはほとんどありません。

3.債権者へ受任通知を送付

委任契約が済んで即日〜2日以内に専門家が「受任通知」を債権者に送ります。

前述のとおり、送付後は督促が止まります。

4.利息制限法に基づく引き直し計算

債権者との交渉に入る前に、専門家は取引履歴をもとに引き直し計算を行い、過払い金が発生していないかを確認します。

5.返済計画を立てる

引き直し計算によって正確な借金額がわかると、任意整理後の返済計画を立てます。

6.債権者との交渉と和解契約の締結

債権者との交渉は通常、専門家と債権者の間で行われます。交渉は将来利息のカットや残った借金を3〜5年の分割払いにすることなどです。

ここで債権者は弁護士や司法書士から提出された和解案を破棄する権利はあります。

7.返済の開始

和解契約が締結されれば、残った借金の支払いが開始されます。返済方法は以下の2つがあります。

- 自分で各債権者に送金する

- 弁護士・司法書士を経由して送金する

弁護士・司法書士を経由して送金すると費用が発生する場合もありますが、任意整理後の返済が遅れると「和解が無効になる」「一括返済を求められる」場合があります。

不安な方は弁護士・司法書士経由で送金するといいでしょう。

任意整理をするなら必ず押さえておくべき手続きの流れ

「任意整理の手続きってどんな流れで進むの?」「期間はどのくらいかかるの...?」借金の返済に困っているけど、借りた以上はできるだけ返したい、あるいは破産はしたくないという方もいらっしゃると思います。そのよ