借金滞納はブラックリスト?督促を無視したらどうなるか

2025.03.17 更新

督促を無視するとどうなる?信用情報は?

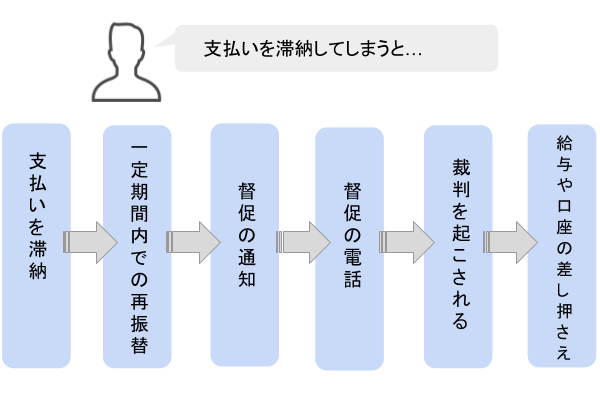

借金の督促の流れ(ブラックリストは滞納から3ヶ月)

借金を滞納していると督促が来る

借金を滞納していると、消費者金融業者などの債権者から支払いの督促が来ます。 3ヶ月以上の滞納でブラックリスト状態になる可能性があり、その後ローンやクレジットカードなどが使えなくなります。

督促を無視し続けていると、画像のような流れで最終的には強制執行と言って給与や口座が差押えられる可能性があります。

最初は電話やハガキなどで催促が行われる程度ですが、これを無視していると、自宅宛に内容証明郵便で借金残金の一括請求書が送られてきます。

そして、この内容証明郵便による一括請求書を無視していると、今度は債権者が貸金返還請求訴訟(裁判)を起こしてくることがあります。

裁判になって判決が出ると、その判決にもとづいて債権者が債務者の財産を差押えてしまいます。

このとき差押えの対象になるのは、債務者名義の財産です。たとえば預貯金や生命保険、不動産や有価証券、給料なども差押えの対象になる可能性があります。

クレジットカードや住宅ローンの審査は通る?

借金の滞納をするとクレジットカードが使えなくなってしまいます。滞納からだいたい3ヶ月くらいで止められて、最長で完済から5年ほどは新しいカードも作れなくなります。

ブラックリスト状態になる

借金を長期滞納すると、いわゆるブラックリスト状態になってしまいます。

ブラックリスト状態とは、信用情報機関に「借金の滞納をしている人」と登録されてしまう状態のことです。

消費者金融などの貸金業者や銀行などの金融機関は、融資の審査の際に個人信用情報を参照しますので、その際滞納情報が記録されていると、融資の審査に通らないことになります。

よって、借金を長期滞納すると、ローンやクレジットカードなどの利用ができなくなってしまうのです。

だいたい借金を滞納してから61日~3ヶ月くらい経つと、滞納情報が記録されてブラックリスト状態になります。

滞納情報が記録される期間

いったん滞納情報が記録されてしまうと、その情報が消去されるまでローンやクレジットカードの利用はできなくなります。たとえ借金を完済しても、滞納情報は消されるとは限りません。

滞納情報が記録される期間は、信用情報機関によっても異なります。

よって、借金を滞納してブラックリスト状態になってしまった場合には、滞納状態を解消してからも5年程度、一切のローンやクレジットの利用ができなくなってしまうので、注意が必要です。滞納が解消されてから一定の期間を経ない限り、ブラックリストに載り続けるのです。

借金の滞納は違法なのか(刑罰があるのか)

借金の滞納が違法になることはあるのでしょうか。たとえば逮捕されて刑罰を科される可能性があるのかなどです。

刑事上の犯罪は成立しない(逮捕はされない)

まず、借金をしたら返済義務があることは確かです。よって、滞納が法律上正しいこととは言えません。

ただ、借金の滞納は犯罪ではありません。借金を滞納したからと言って、刑法上の詐欺罪などの犯罪が成立することはないのです。

刑事事件となる場合は、相手方をだまして相手方の財産を取得した場合です。

借金をして滞納する場合、通常は借り入れた当初は返済しようと思っていたわけですから、相手方からそのお金をだまし取ってやろうと考えていたわけではありません。

相手方からお金をだまし取る意思が証明されなければ、たとえ個人間の借金であっても詐欺罪は成立しないのです。借金を滞納したことによって警察に逮捕されたり、詐欺罪で起訴されるおそれはありません。

民事上の支払い義務はある(裁判で賠償金を請求される)

ただ、借金したからには返済義務があることは当然です。これは、民事上の責任です。

つまり、借金の滞納をしてしまい裁判を起こされた場合、負ける可能性はかなり高いです。

借金の滞納をすると、逮捕されることはありませんが財産や給料の差押えなどによって強制的に借りたお金を回収するための措置がとられます。

結婚したり引っ越ししても督促は続くの?

引っ越しや結婚をすれば逃げ切れる?

借金を滞納したために、引っ越しをして住所をわからなくしたり、結婚して名字を変えたりする人がいます。このように、引っ越しや結婚をすることによって、債権者からの追及を逃れることはできるのでしょうか。

引っ越しする場合

まず、引っ越しの場合について考えてみます。 引っ越しをして住所が変わると、通常は住民票を異動します。消費者金融などの貸金業者は、法律の規定により住民票を閲覧することができるので、住民票を異動すると引っ越し先がバレてしまいます。

そこで、住所変更をしても住民票を異動しない人がいます。この場合には、消費者金融などから逃げ切れるのでしょうか。 確かに、住民票を異動しないと、消費者金融などには引っ越し先がわからないので、督促が止まることが多いです。

しかし、住民票を異動しないと、さまざまな不便や不利益が起こります。たとえば居住する市町村での行政サービスが受けられなくなったり、健康保険にも加入しにくくなったりします。

また、たとえ住所がわからなくても、裁判を起こすことは可能です。よって、債権者が裁判を起こせば、判決が出て差押えなどが起こる可能性はあります。 このように、引っ越しをして住所が変わったとしても、借金から逃げ切ることは難しいかもしれません。

結婚して姓が変わる場合

次に、結婚して姓が変われば、借金した本人の特定が難しくなり、債権者からの支払い請求から逃れられるのかという問題です。

借金の滞納をしてしまい、引っ越しや結婚をしたとしても、支払い請求から逃れられないことがほとんどです。

住居を変えたとしても、債権者は法律上、債務者の戸籍を閲覧でき結局、督促などから逃れるのは困難です。

【成立には時間がかかる】時効の仕組み

5年待つ?10年待つ?裁判で訴えられると時間がかかる

借金を長期にわたって返済しないことにより、借金が時効となり、返済義務がなくなります。これはどのようなものなのでしょうか。

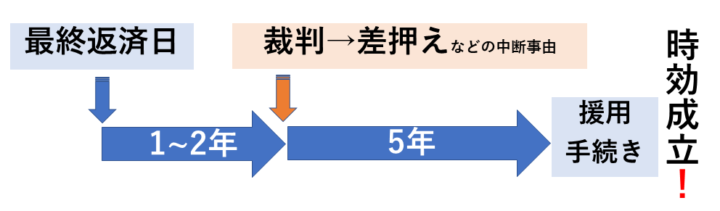

借金の時効期間

まず、借金の時効が何年なのかについて知っておく必要があります。 これについては、通常の消費者金融やクレジットカード会社、銀行等からの借入の場合には、最終返済日から数えて5年になります。 これに対し、信用金庫や住宅金融公庫などからの借入の場合には、借金の時効期間は10年です。

時効の更新について

時効には更新という制度があります。時効の更新とは、時効期間の進行中に、一定の事由があると、その時効の進行が更新されて、また元から時効期間の計算が開始されるということです。

時効の更新が認められるケースは、いくつかのパターンがあります。まずは、債権者から請求があった場合です。裁判上の請求があった場合には、時効の進行が中止して、その判決が確定したときから再度10年の時効期間が進行することになります。

債権者から内容証明郵便で請求書が送られてきた場合にも時効が更新します。 この場合、内容証明郵便が届いてから6ヶ月間時効が延長されるので、その間に債権者が裁判を起こしたら、時効が完全に更新されて判決後10年の時効期間の進行が開始します。

また、債権者から差押えや仮差し押さえ、仮処分の手続きがあった場合にも、時効は更新されます。ただ、時効進行中に債務者が債務の存在を承認した場合にもやはり時効は中断します。

たとえば債務者が「払います」と言ったり、その旨の念書を差し入れたりすると、時効の更新が起こる可能性があります。

このように、時効は貸金業者のアクションによって簡単に更新してしまうので、時効を待って借金を踏み倒すということはほぼ不可能です。

細心の注意が必要「時効援用」の手続きとは

借金を長期にわたって返済せず時効になった場合、期間が経過すれば自動的に時効になるのではなく、時効の援用という手続きが必要になります。

時効の援用とは、時効の利益を受けます、という意思表示のことです。具体的には「時効なのでもうお支払いしません。」という意思を債権者に伝えることです。時効の援用をする方法には特に制限がないので、口頭でも可能です。弁護士・司法書士の実務では「内容証明郵便」で相手に通知します。

ただ、時効が完成して時効の援用ができる状態であっても、時効援用をする権利が失われる可能性があります。それは、時効が完成した後で借金の存在を認めたり、一部返済したりした場合です。このように、時効完成後に借金の存在を認める行動があると、それを信頼した債権者の利益を保護するために、時効の援用が認められなくなります。

自己破産による借金解決方法

自己破産をすれば、借金の支払いが免除になる

時効などによって借金を踏み倒そうとしても、難しい可能性が高いです。借金の督促を無視するのではなく、別の解決方法で解決したほうがよいでしょう。

借金問題を解決するには、債務整理という方法もあります。債務整理とは、借金を整理するための手段です。

自己破産による借金解決方法

債務整理にはいくつかの種類があります。そのうちの自己破産とは、裁判所に申立をして、すべての借金の支払い義務を0にしてもらう手続きのことです。

以下では、借金の督促を無視する場合と、自己破産の手続きをとる場合の難易度や注意点についてまとめています。

| 借金の返済義務がなくなるまで | アクション | 注意点 | |

|---|---|---|---|

| 時効を待つ | 5年~10年 | 5年~10年督促を無視し続けて、援用通知書を送る。 | 判決が確定したり、差押えが行われると、その時点から10年間は時効援用ができない。 |

| 自己破産 | 1年弱(督促は弁護士依頼後ストップ) | 借金問題専門の弁護士に手続きを依頼。 | 弁護士費用に50万円ほどかかる。 |

自己破産の他に、任意整理をするという方法もある

任意整理とは

自己破産は借金問題を解決するための一つの方法ですが、中には自己破産をしにくい人もいます。 たとえば自宅などの財産があって、それを守る必要がある人もいますし、借金の原因がギャンブルであったりすると、自己破産免責が認められにくくなります。

このような場合には、任意整理による解決方法もあります。 任意整理とは、債権者と直接交渉することによって、借金返済額と返済方法を決め直す方法のことです。 任意整理では、利息制限法を超過した利率での取引があると借金を減額できることがあり、債権者との合意後の将来利息をカットして、借金返済総額を抑えられる可能性があります。さらに、返済期間を延ばすことによっても、月々の返済金額を抑えることができるかもしれません。

任意整理のメリットとデメリット

このように任意整理をすると完済まで返済を続けていくことができる可能性が高くなります。任意整理をしても財産が失われることはありませんし、安定した収入があって条件がそろえば任意整理はできます。これらのことは、任意整理の大きなメリットと言えます。

しかし、任意整理にもデメリットはあります。利息制限法を超過した利率での取引がない限り、大幅な借金の減額は難しくなります。その場合、借金の元本はそのまま残ってしまうので、多額の借金がある場合などには任意整理では整理仕切れない場合があります。

債務整理は自分で行うことも可能ですが、多くは、弁護士や司法書士などの法律の専門家が行います。

借金をかかえて返済が苦しくても、踏み倒すことを考えるのではなく、弁護士に相談する、自分の状況に応じた適切な債務整理をする、などの方法を選択することを検討しましょう。

2017.11.23 公開